Hồi cuối tháng 9, chính quyền Trung Quốc và Ngân hàng Trung Ương nước này (PBOC) đã có màn quay xe bất ngờ khi đưa ra các chính sách tiền tệ và tài khóa lớn để hỗ trợ kinh tế.

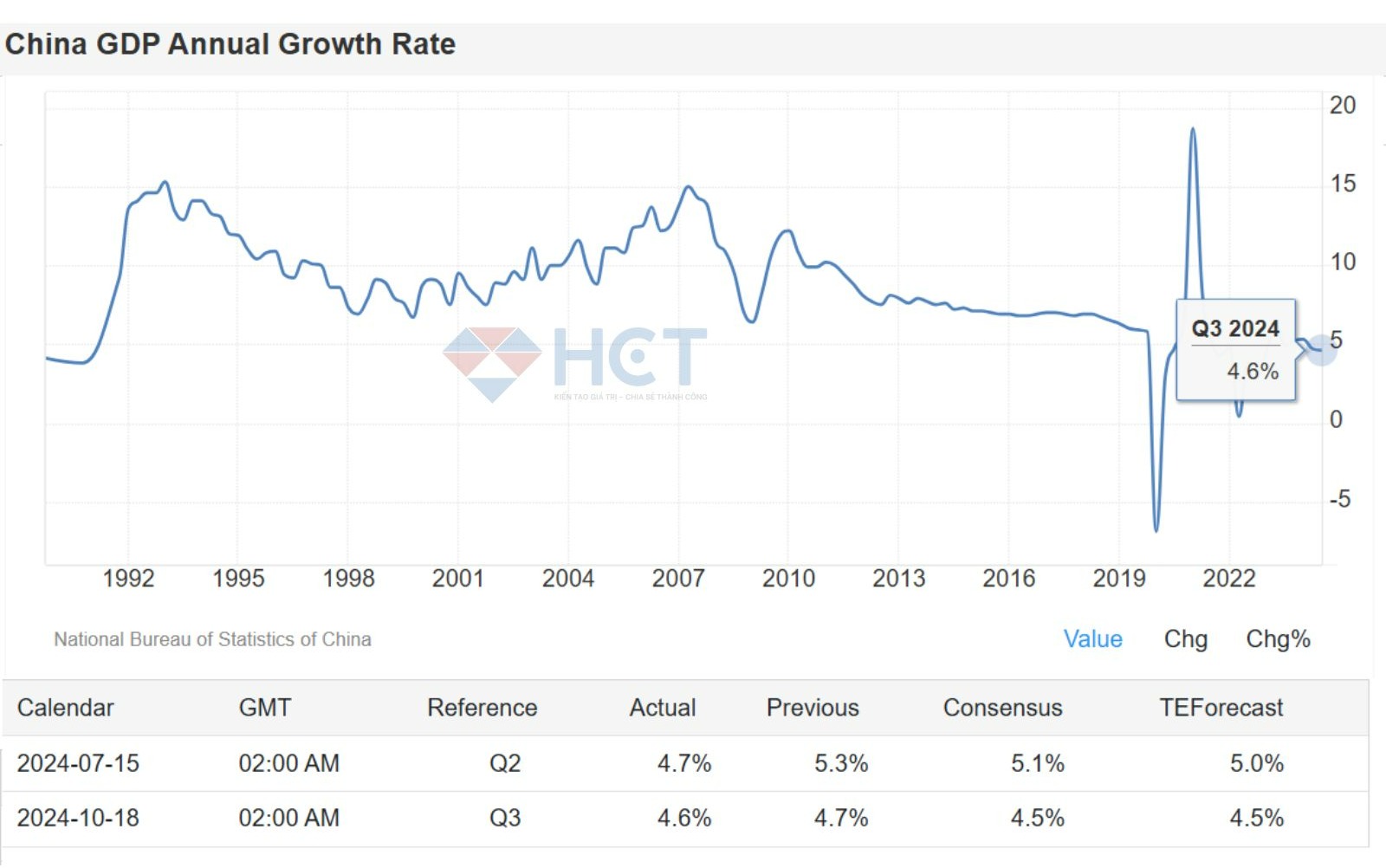

Suốt gần 4 tuần qua, PBOC vẫn tiếp tục giữ vững “phong độ” giảm lãi suất, nhưng các gói kích thích tài khóa khác (ngoài 800 tỷ CNY thông báo ngày 09/24) vẫn chưa được thông báo thêm. Trong khi chỉ còn 2 tháng nữa là kết thúc năm 2024… và Trung Quốc có khả năng không đạt được mức tăng trưởng mục tiêu 5%! Con số tăng trưởng 5% không quan trọng bằng việc có thể Trung Quốc sẽ càng mất đi niềm tin của người dân và nhà đầu tư vào môi trường kinh tế của đất nước này.

Các nhà lập pháp tại Trung Quốc sẽ họp vào tuần tới để đưa ra quyết định liệu có tiếp tục kích thích tài khóa nhiều hơn để giải quyết vấn đề kinh tế hay không. Tuy nhiên, không rõ vô tình hay cố ý: kết quả của cuộc họp sẽ được công bố 3 ngày sau bầu cử tại Mỹ… làm dấy lên nghi ngờ việc Trung Quốc đang dè chừng khả năng Trump tái đắc cử và sẽ làm nóng lên cuộc chiến thương mại Mỹ - Trung.

Tổng quan kinh tế Trung Quốc gần đây

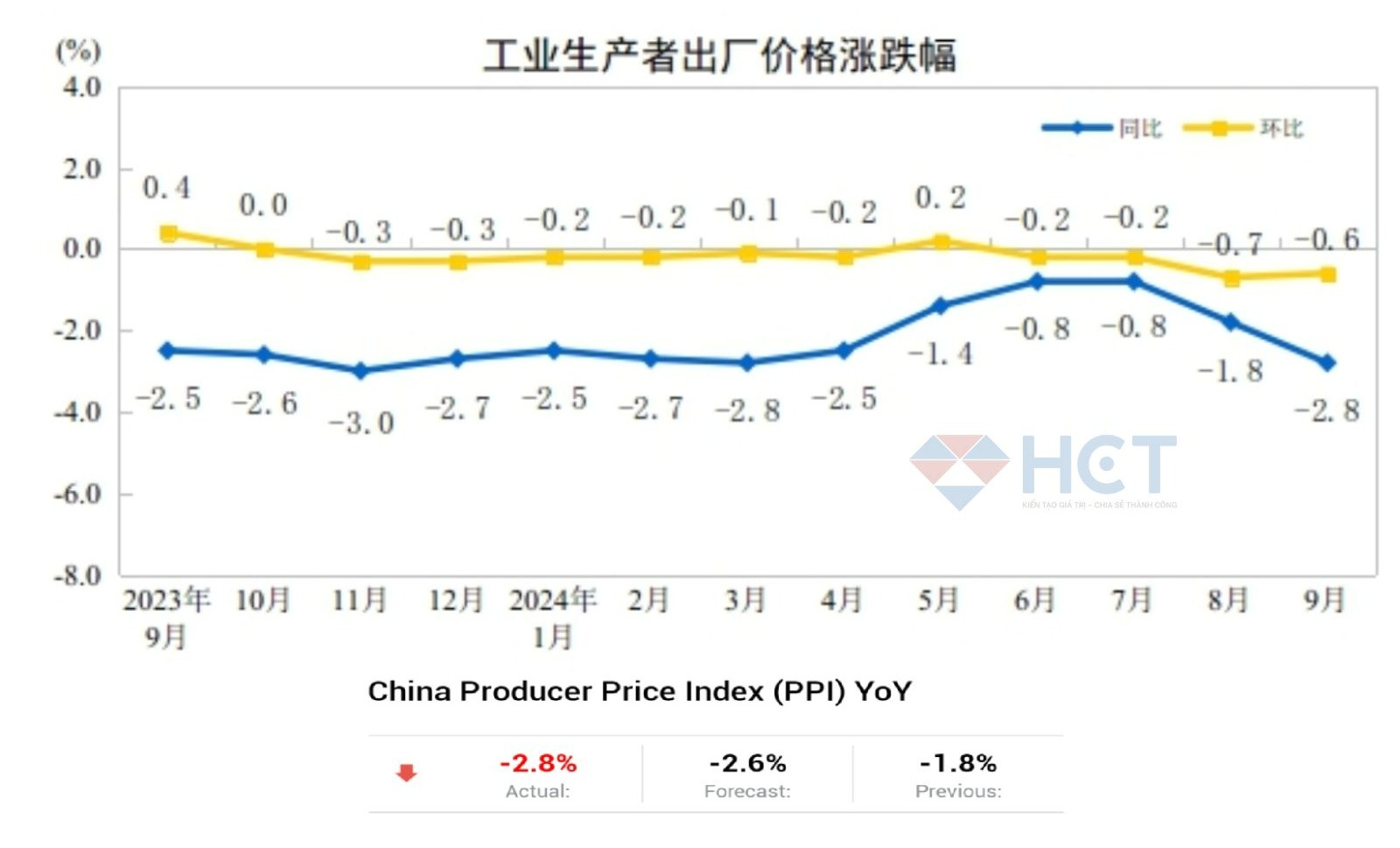

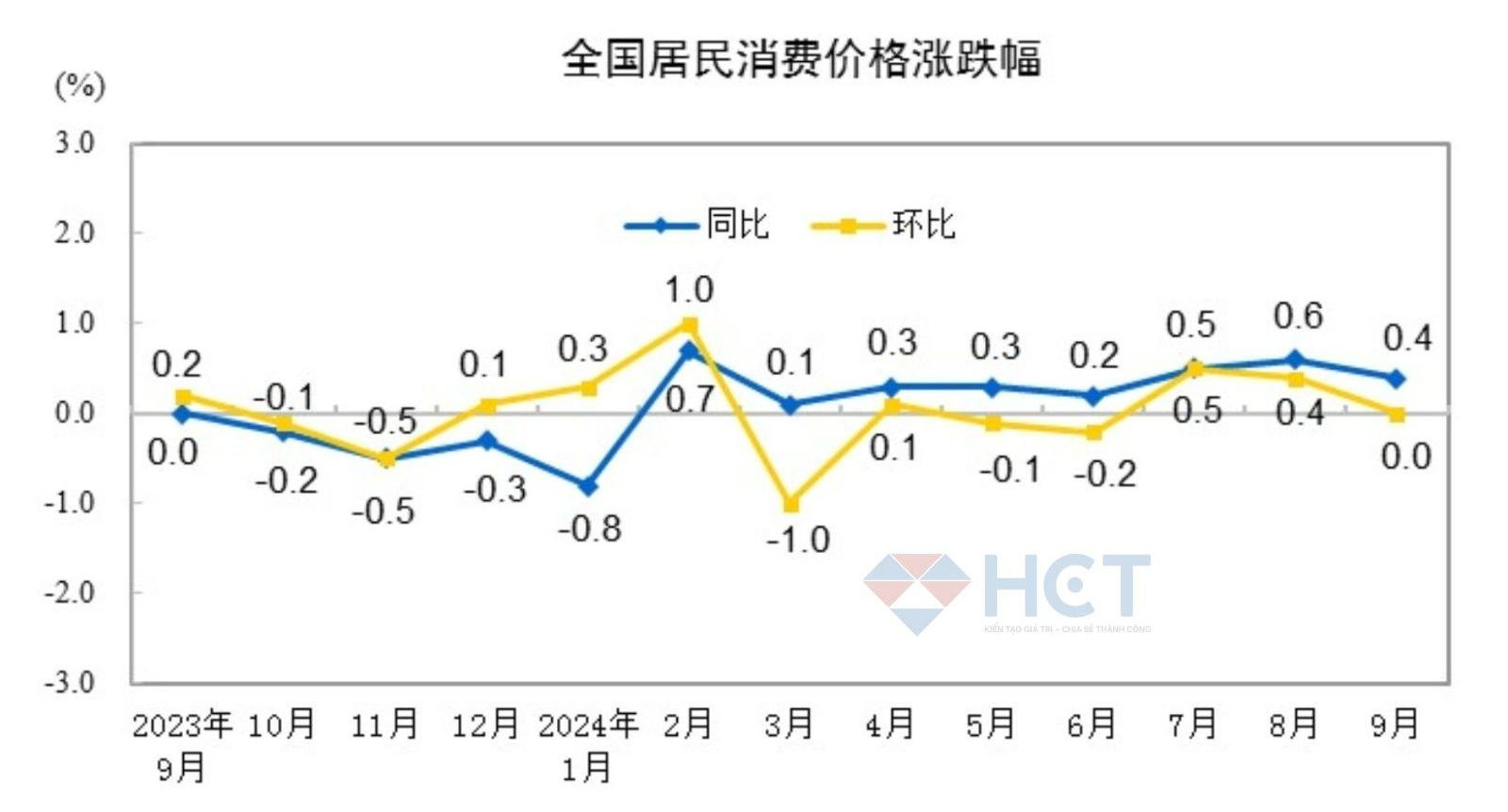

(1) Tình hình giảm phát tại Trung Quốc vẫn tiếp tục trầm trọng hơn

PPI tháng 9 tiếp tục tăng trưởng âm - như trong suốt 2 năm qua và thấp hơn nhiều dự báo.

CPI chỉ tăng trưởng +0.4% y/y, không đổi so với tháng trước (0% m/m)

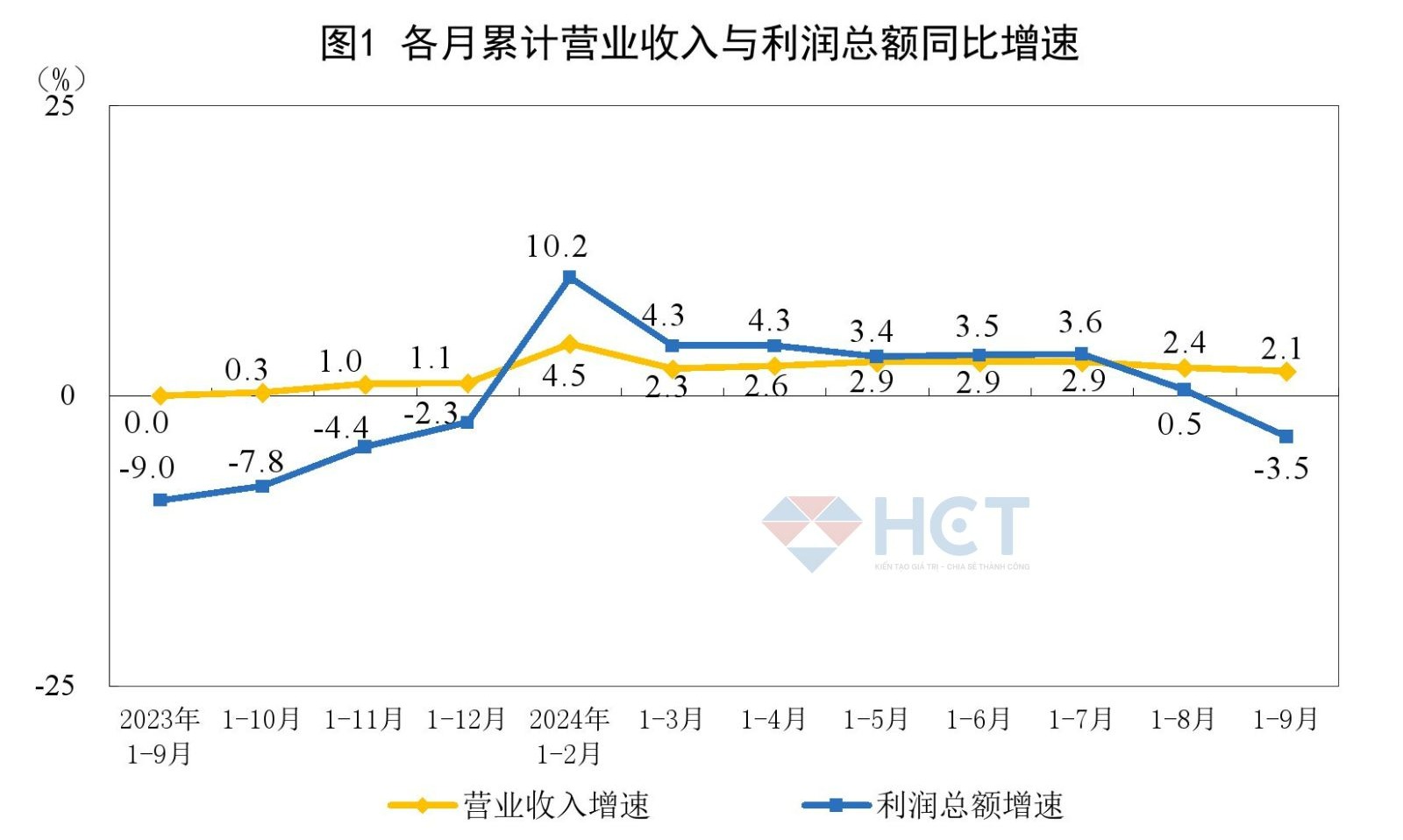

Lợi nhuận công nghiệp tại Trung Quốc trong 9 tháng đầu năm đã giảm -3.5% so với cùng kỳ năm trước (còn 5.23 nghìn tỷ CNY). Riêng tháng 9: lợi nhuận giảm -27.1% y/y (cao hơn mức giảm kỷ lục hồi tháng 8: -17.8% y/y)

Tăng trưởng GDP quý III/2024 của Trung Quốc giảm còn 4.6%.

IMF đã cắt giảm dự báo tăng trưởng của Trung Quốc trong năm nay xuống còn 4.8% từ mức 5% trước đó:với lý do thị trường bất động sản (BĐS) tiếp tục xấu đi và niềm tin người tiêu dùng ở mức thấp.

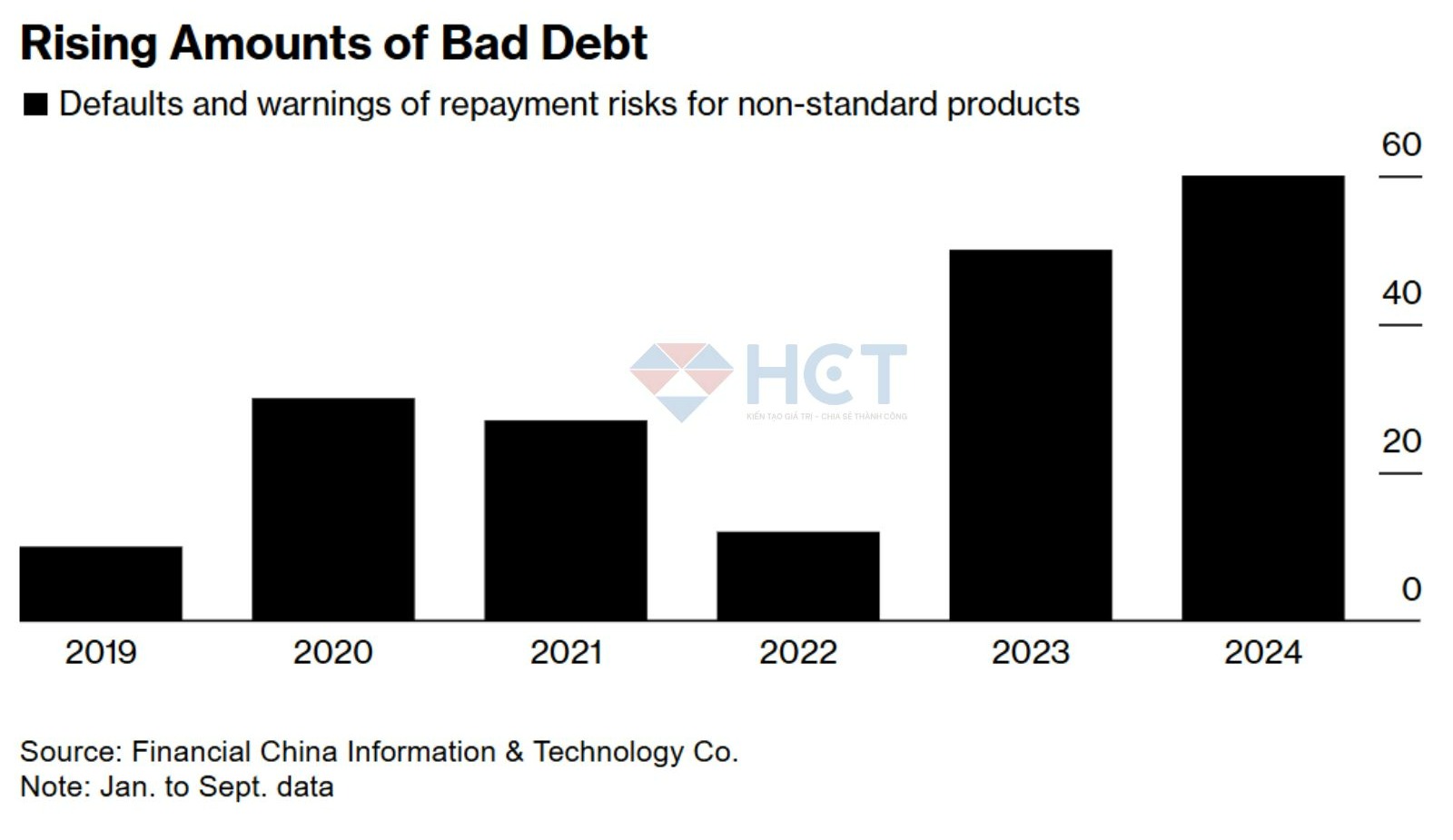

(2) Tỷ lệ vỡ nợ cho các khoản vay ngầm của chính quyền địa phương Trung Quốc đã tăng lên mức cao kỷ lục:

Tính đến tháng 9/2024, ~60 sản phẩm ngách gắn liền với LGFV đã vỡ nợ hoặc được cảnh báo có khả năng vỡ nợ (cao hơn 20% so với cùng kỳ năm ngoái). Đây là các loại nợ không được niêm yết trên thị trường tự do mà phát hành trực tiếp cho người mua (Over The Counter - OTC)

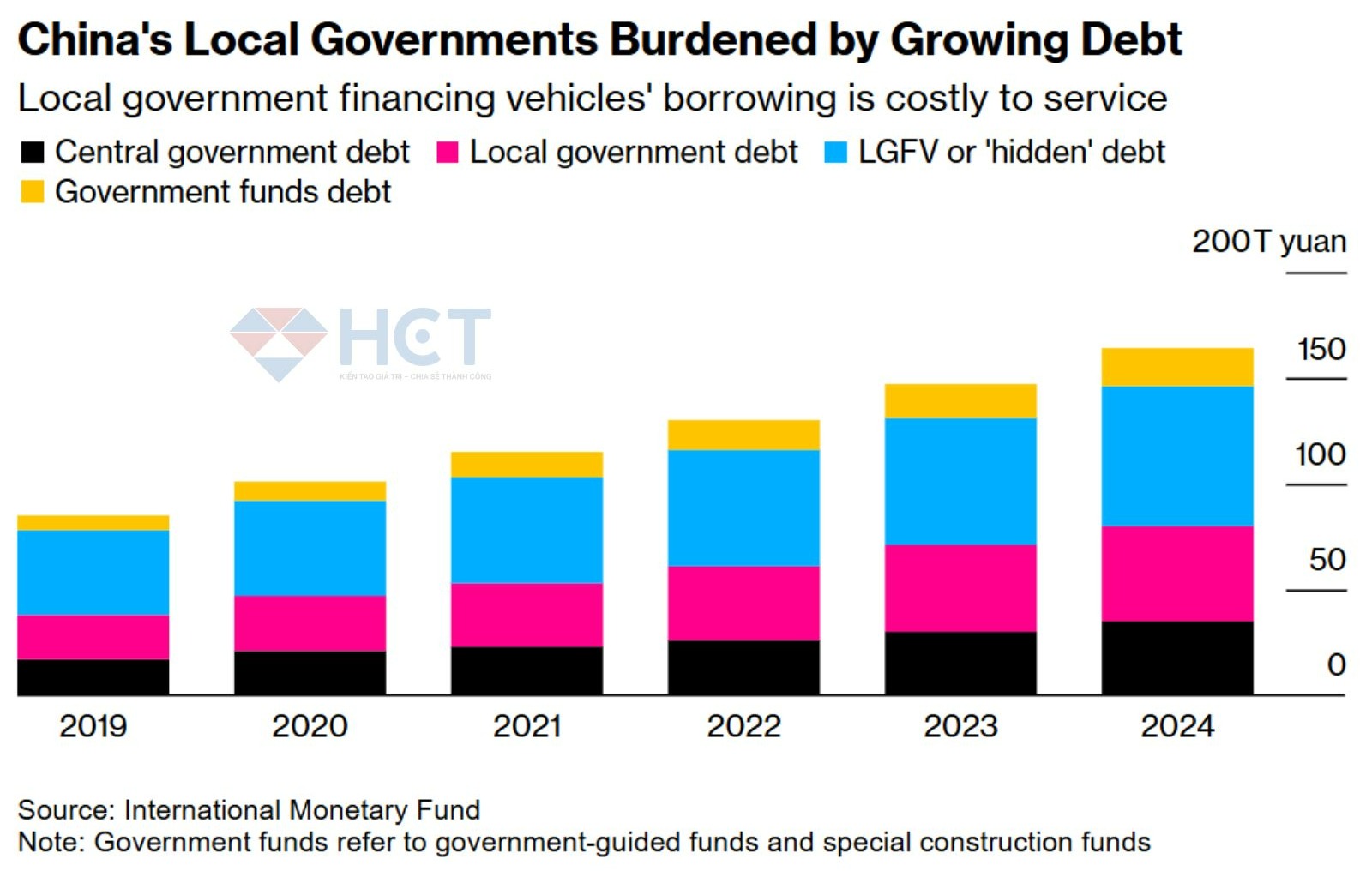

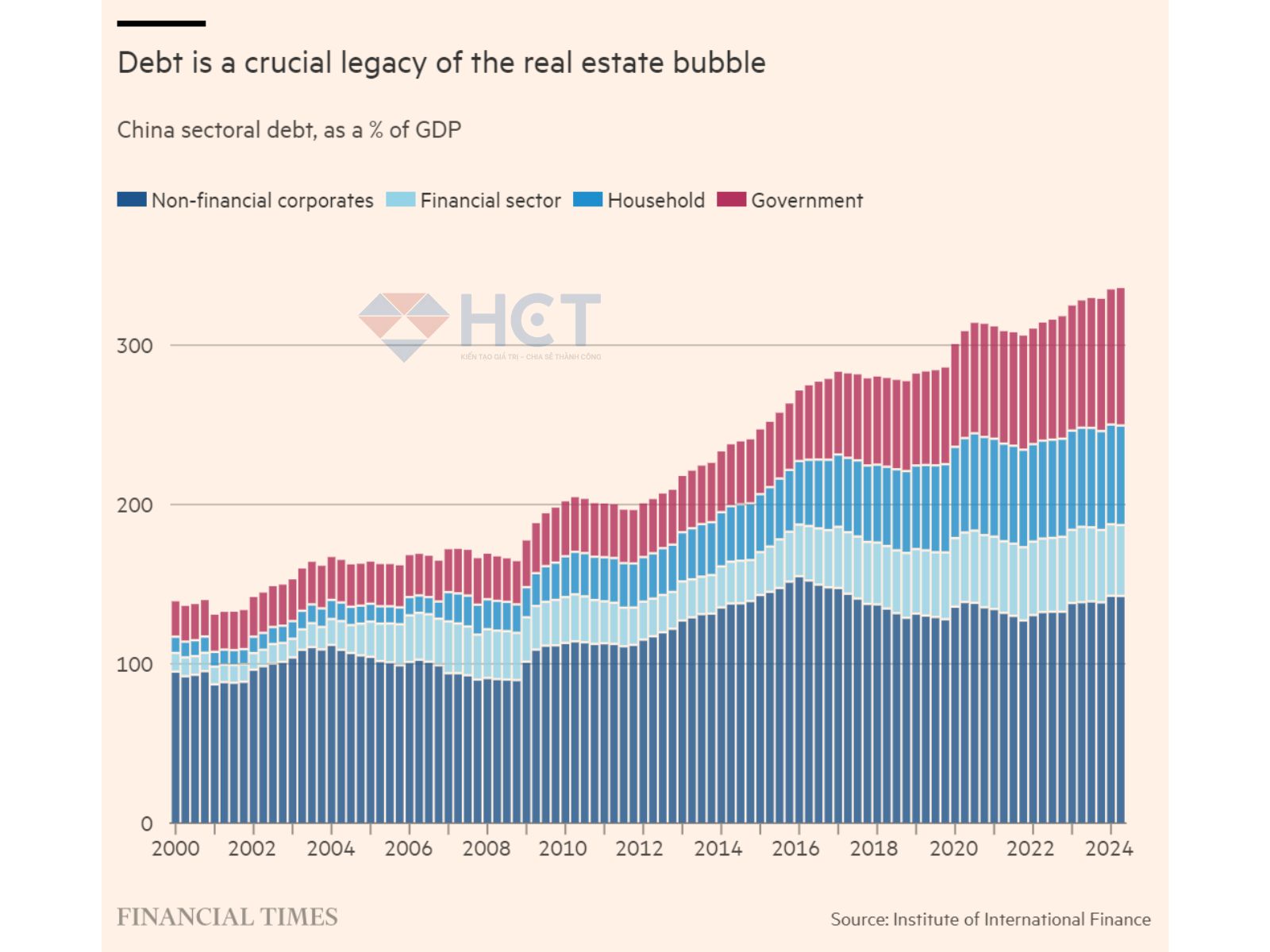

Các trái phiếu LGFC và các khoản nợ “bị giấu đi” này chiếm phần lớn trong cấu trúc nợ công của Trung Quốc.

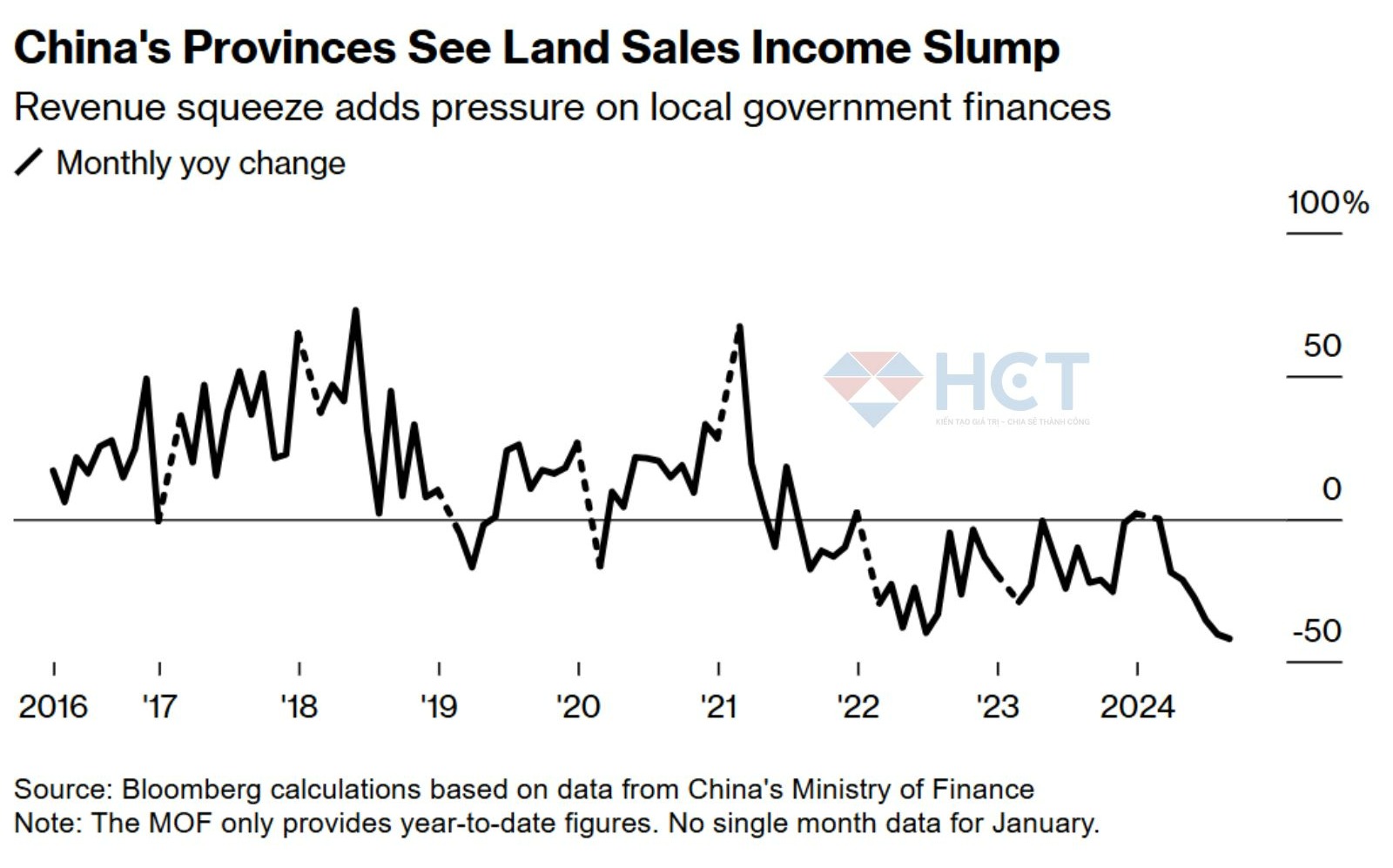

Việc các chính quyền địa phương không thể bán đất lấy nguồn thu… càng khiến cho khả năng vỡ nợ của họ cao hơn.

(3) Nguồn thu tài khóa của chính quyền Trung Quốc trong 9 tháng đầu năm 2024 đã giảm 2.2%!

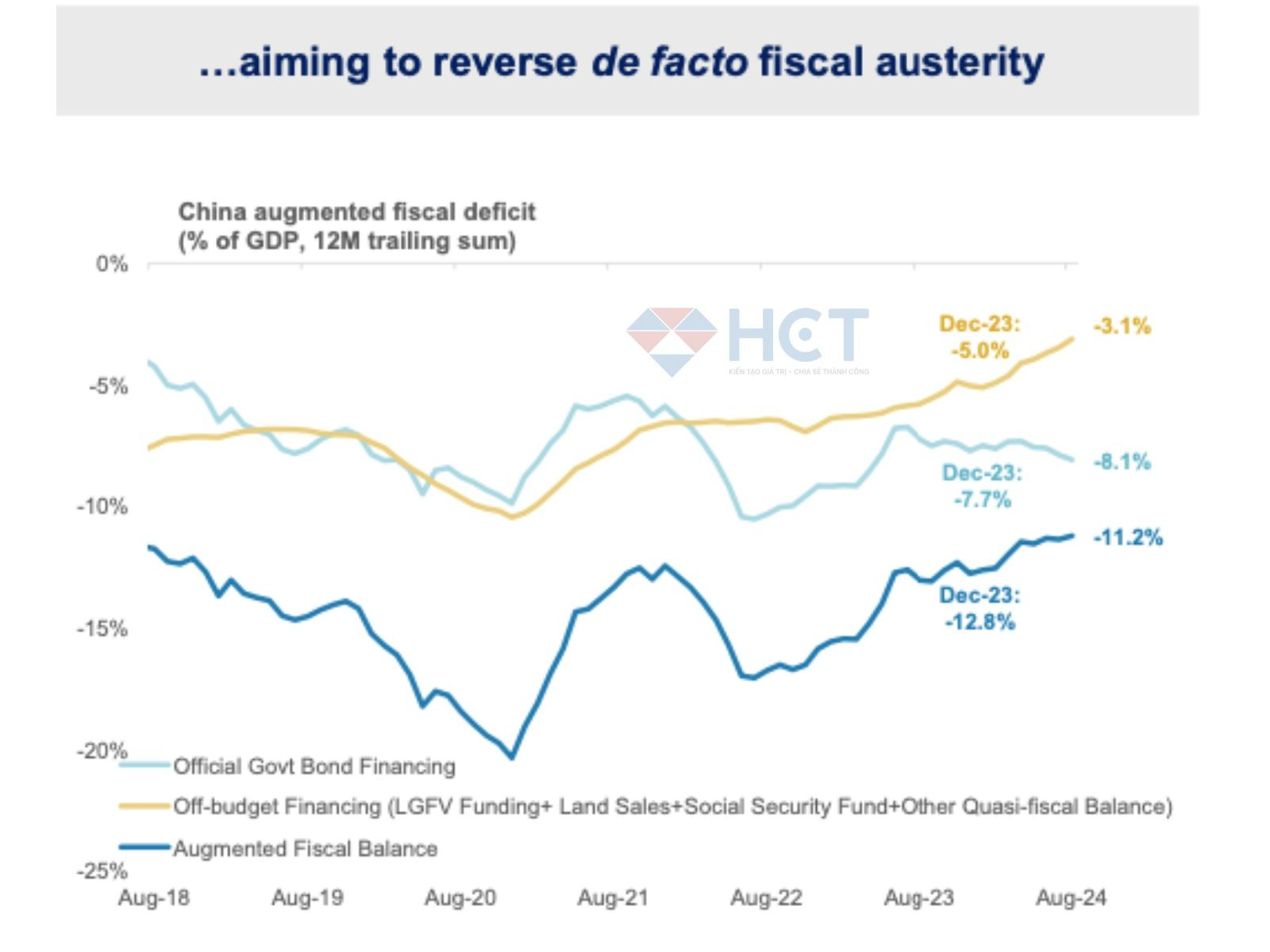

Nếu tính cả các khoản nợ tại địa phương và các khoản tài trợ ngoài ngân sách, mức thâm hụt tài khóa của Trung Quốc đang lên đến -11.2% GDP.

Điều này giải thích cho việc chính quyền chần chừ đưa ra nhiều chính sách hỗ trợ kinh tế hơn, đơn giản vì nguồn thu không đủ để bù đắp chi phí – mà rủi ro nợ công thì vẫn đang treo trên đầu!

Cũng giải thích vì sao hiện tại: trước khi mỗi gói kích thích tài khóa được đưa ra, Trung Quốc lại phải phát hành thêm nợ dài hạn, dù nợ công của nước này đã lên đến >300% GDP.

Khó khăn của Trung Quốc nếu Trump tái đắc cử tổng thống Mỹ

Trung Quốc sẽ phải tạm dừng kế hoạch de-dollarization:

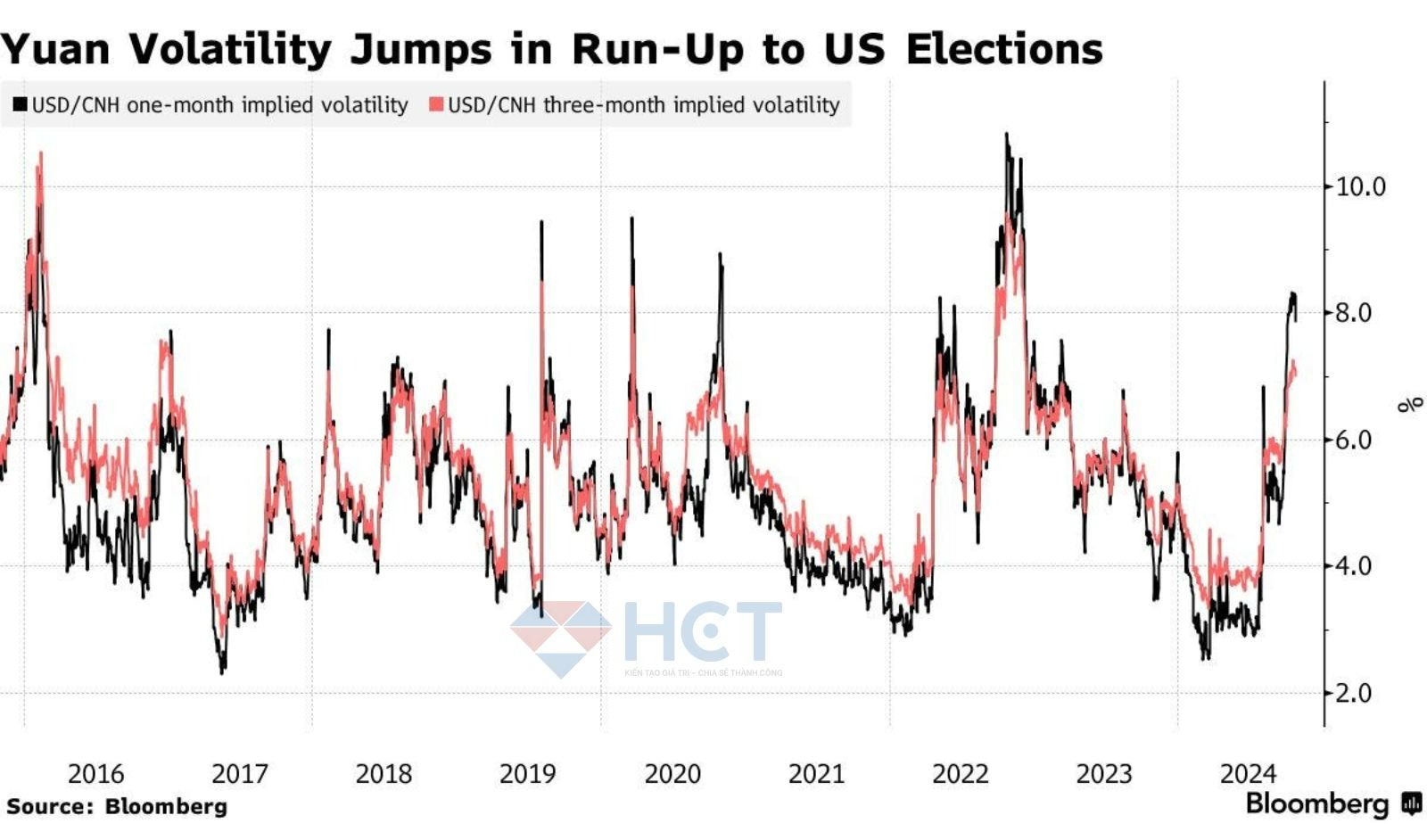

Hiện tại, việc nới lỏng tiền tệ bất ngờ và liên tục của PBOC hiện tại có khả năng làm suy yếu đồng Yuan.

Nếu Trump thắng cử: mối nguy 60% thuế đối với hàng Trung Quốc vào thị trường Mỹ sẽ buộc PBOC tiếp tục giữ đồng Yuan thấp hơn để thúc đẩy xuất khẩu.

=> Có lẽ, Trung Quốc sẽ phải tạm dừng âm mưu de-dollarization để cứu nền kinh tế của mình

Trong quá khứ, đồng Yuan từng giảm xuống mức yếu nhất trong một thập kỷ vào tháng 8/2019 khi chiến tranh thương mại leo thang,

Ảnh hưởng cộng hưởng của chiến tranh thương mại + tiêu dùng nội địa yếu có thể hạ gục nền kinh tế Trung Quốc

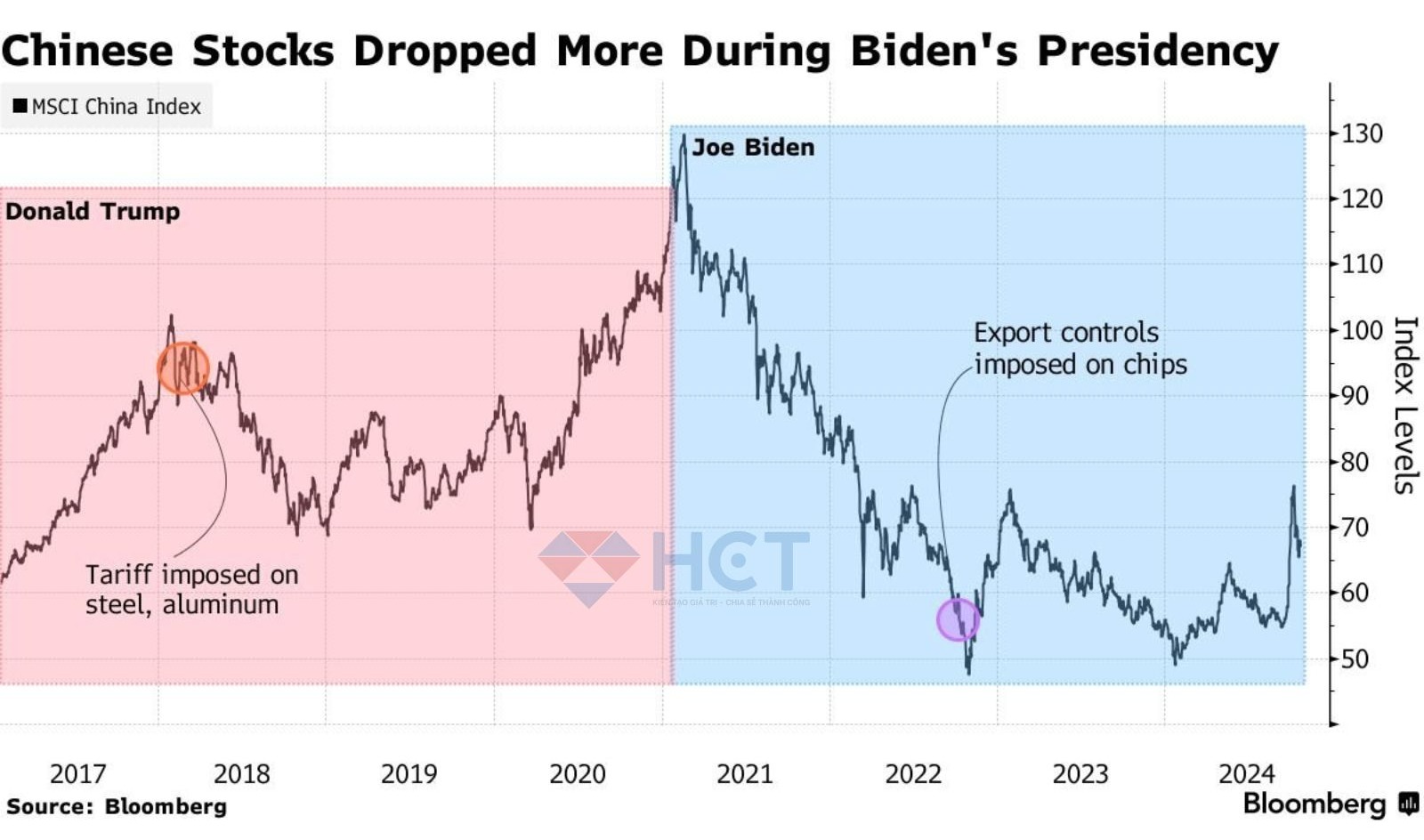

Bloomberg cho rằng khủng hoảng BĐS và tiêu dùng trong gần 3 năm qua mang lại nhiều thiệt hại hơn so với chiến tranh thương mại với Mỹ hồi năm 2017-2019:

Do vậy họ cho rằng thiệt hại của cuộc chiến thương mại mới với Mỹ có thể không nặng nề so với khủng hoảng BĐS và tiêu dùng hiện tại của Trung Quốc.

Tuy nhiên:

Ảnh hưởng cộng hưởng của việc tiêu dùng nội địa sụt giảm lẫn việc mất đi thị trường lớn như Mỹ và EU có thể sẽ trở thành cú giáng mạnh hơn lên nền kinh tế Trung Quốc!

Thực tế, Trung Quốc còn đang đối mặt với một Liên Minh Châu Âu đang hung hăng bảo vệ thị trường xe điện nội địa của mình:

Đầu tháng này, EU đã bỏ phiếu tăng thuế tới 45% đối với xe điện sản xuất tại Trung Quốc,

Với cáo buộc Bắc Kinh trợ cấp các nhà sản xuất ô tô của mình khiến việc cạnh tranh không công bằng.

Trung Quốc tất nhiên đã phản đối và đe dọa áp thuế đối với mặt hàng sữa, rượu mạnh, thịt lợn và ô tô… nhập khẩu từ Châu Âu.

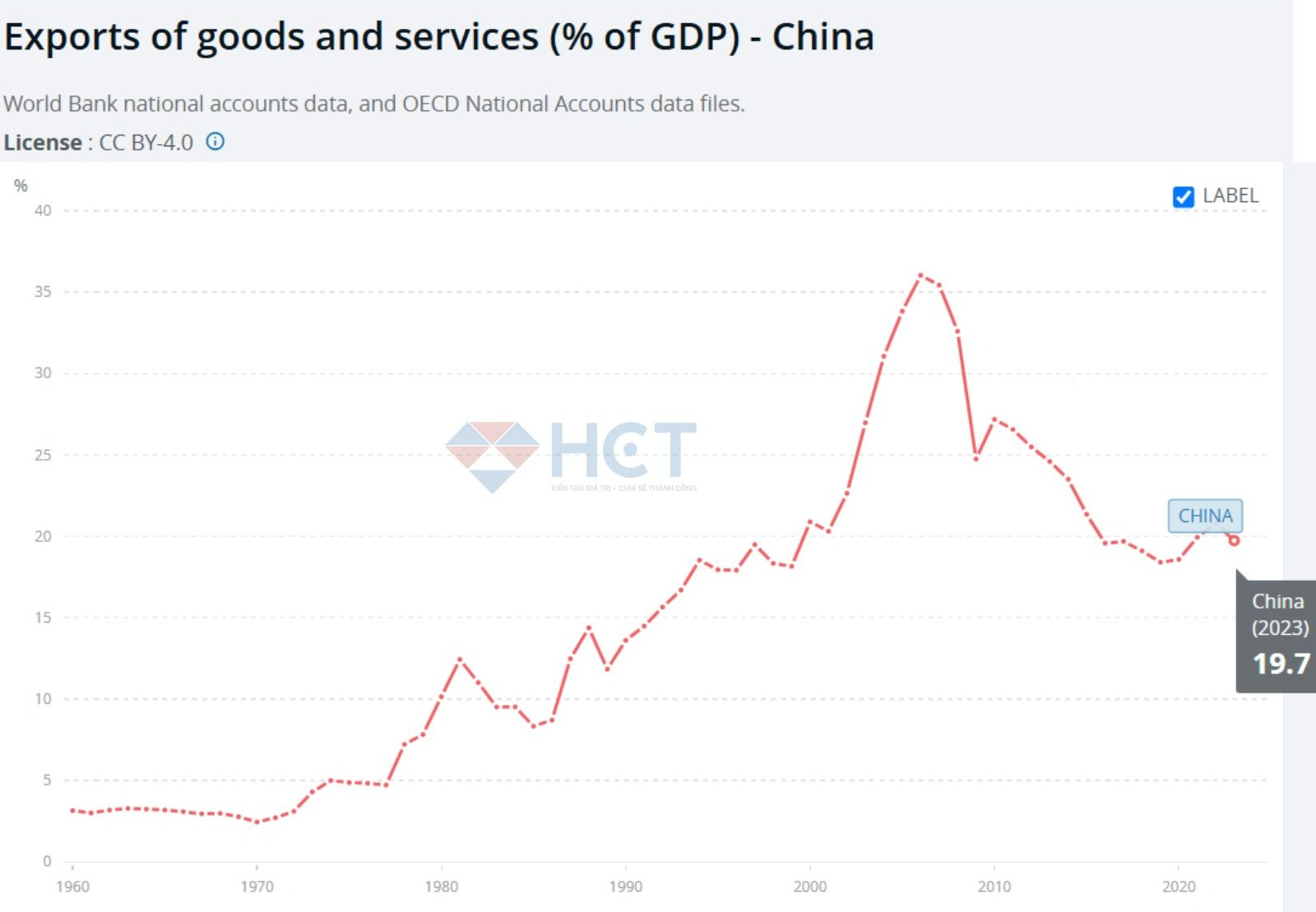

Do vậy, nghiêm trọng hơn việc đồng Yuan mất giá là khi nhu cầu tiêu dùng trong nước đã yếu kém, việc tham chiến vào cuộc chiến thương mại với cả 2 thị trường lớn như Mỹ và EU sẽ khiến Trung Quốc gặp nhiều khó khăn hơn.

Đặc biệt khi nguồn thu xuất khẩu vẫn chiếm đến ~20% GDP của Trung Quốc vào năm 2023

Chính sách của Trung Quốc trước rủi ro kinh tế lẫn địa chính trị

Lôi kéo đồng minh để giải quyết rủi ro địa chính trị

Bắc Kinh đang bắt đầu lôi kéo các đồng minh và đối tác của Mỹ, bao gồm Nhật Bản, Ấn Độ, Anh và Úc. trước khả năng tái đắc cử của Trump và cuộc chiến thương mại với EU.

Tập Cận Bình và thủ tướng Ấn Độ Modi đã ngồi lại lần đầu tiên kể từ năm 2022 (ngoại trừ các cuộc họp của BRICS) để chấm dứt các xung đột trong việc phân chia biên giới trên dãy Himalaya.

Bộ trưởng ngoại giao của Trung Quốc cũng đến thăm UK và nhấn mạnh một khởi đầu mới với UK trong quan hệ ngoại giao.

Trung Quốc cũng gây sức ép buộc các nhà sản xuất ô tô của nước này tạm dừng mở rộng hoạt động tại EU trước cuộc chiến thương mại đối với mặt hàng xe điện tại EU.

Kích thích tài khóa bao nhiêu: phụ thuộc vào kết quả bầu cử tổng thống Mỹ?

Viện Tài chính & Ngân hàng Trung Quốc đang thúc giục Bắc Kinh phát hành thêm USD 281 tỷ trái phiếu chính phủ đặc biệt để mở quỹ bình ổn thị trường.

Cuối tháng 9, PBOC cũng có nhắc đến ý tưởng về quỹ bình ổn thị trường như vậy – nhưng có khá ít thông tin về quỹ này cho đến nay.

Trong khi các ý tưởng khác được công bố từ tháng 9: như gói hỗ trợ chứng khoán cho các ngân hàng và tổ chức tài chính vay tiền để mua cổ phiếu dưới hình thức hợp đồng swap (500 tỷ CNY) và hợp đồng cho vay (300 tỷ CNY)… đã hồi sinh thị trường chứng khoán Trung Quốc…

Bắc Kinh cũng tuyên bố sẵn sàng phát hành thêm nợ để có nguồn vốn tài trợ các gói kích thích kinh tế: bất chấp các rủi ro nợ công tiềm ẩn phía trên.

Tuy nhiên, việc có thêm nhiều gói kích thích tài khóa lớn hay không sẽ được quyết định vào phiên họp quan trọng tuần tới (ngày 4-8/11) của các lãnh đạo lớn nước này.

Dự kiến quyết định về gói kích thích tài khóa sẽ được đưa ra 3 ngày sau khi Bầu cử tại Mỹ kết thúc (ngày 11/8)

Tức là việc Trump có tái đắc cử không… có thể sẽ ảnh hưởng đến mức độ kích thích tài chính kinh tế của chính quyền TQ.

Evercore ISI ước tính Trung Quốc có thể tung ra các gói kích thích tài khóa với tổng giá trị lên tới 11,000 tỷ CNY, nếu Trump tái đắc cử.

KẾT LUẬN

Dù vẫn tiếp tục giảm lãi suất và bơm thanh khoản vào thị trường qua các chính sách tiền tệ, các gói hỗ trợ tài khóa bổ sung của Trung Quốc vẫn chưa được công bố. Trong khi vấn đề nợ công của Trung Quốc tiếp tục là một mối đe dọa lớn. Nguồn thu từ tài khóa đã giảm trong năm nay, và thâm hụt tài khóa tiếp tục gia tăng, là lý do chính khiến Bắc Kinh phải chần chừ trong việc đưa ra các gói kích thích mới.

Sự thiếu chắc chắn còn gia tăng khi Trung Quốc có thể sẽ đưa ra quyết định quan trọng về chính sách hỗ trợ tài khóa ngay sau cuộc bầu cử tổng thống Mỹ. Có vẻ Bắc Kinh không thể bỏ qua tác động của các yếu tố địa chính trị quốc tế trong chính sách kinh tế nội địa của mình.

Nếu Trump tái đắc cử và tiếp tục cuộc chiến thương mại Mỹ - Trung: đồng Yuan có thể còn yếu hơn nữa do Trung Quốc phải duy trì tỷ giá thấp để thúc đẩy xuất khẩu trong bối cảnh nhu cầu nội địa vẫn yếu kém.

Bên cạnh đó, việc cả Mỹ và EU đều có động thái bảo vệ các ngành công nghiệp nội địa trước hàng hóa Trung Quốc có thể sẽ càng thu hẹp thị trường cho hàng hóa “made in China”. Để đối phó với rủi ro địa chính trị này, có vẻ Bắc Kinh lôi kéo thêm nhiều đồng minh khác để giảm bớt áp lực từ phương Tây.

Nhìn chung, chính sách của Trung Quốc trong thời gian tới có thể phụ thuộc rất nhiều vào kết quả cuộc bầu cử tổng thống Mỹ. Nếu Trump đắc cử, những gói kích thích tài khóa lớn hơn có thể sẽ được tung ra để giảm thiểu tác động của một cuộc chiến thương mại mới với Mỹ (và cả cuộc chiến xe điện hiện tại với EU).

>>>> XEM THÊM:

Hàng hóa phái sinh là gì? Tiềm năng của thị trường đầu tư hàng hóa

Giao dịch hàng hóa là gì? Đặc điểm, rủi ro và cơ hội